- その他

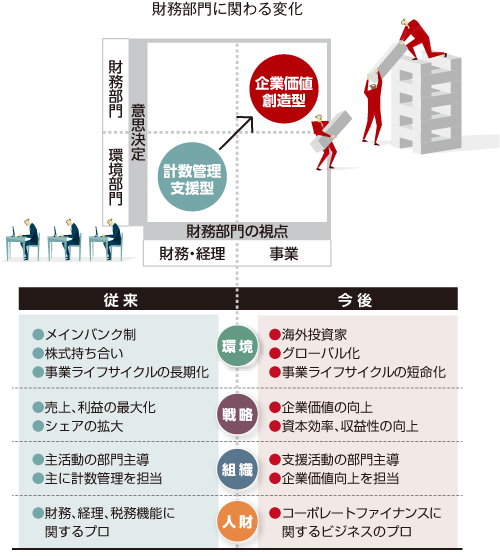

変わりゆく組織の姿 Volume.4 財務部門

財務部門の伝統的な役割

財務部門は、長期間にわたり、主に事業の計数管理を担ってきた。主な業務は、内部的な会計の処理、チェック、統制に加え、外部的には、メインバンクなどの間接金融との資金調達であった。これらの業務は、事業の変化に左右されない、静的な業務であった。

財務視点からの経営のあるべき姿

ドラッカーは、『マネジメント 課題、責任、実践』の中で、利益に関連して下記のように述べている。

●利益計画の作成は必要である。しかしそれは、無意味な常套語となっている利潤極大化についての計画ではなく、利益の必要額についての計画でなければならない。

●目標に対し、いずれも達成に大きなリスクを伴う。しかも相応の活動すなわちコストを必要とする。そのための原資としての利益を確保する必要性が生じる。

●利益とは企業存続の条件である。利益とは、未来の費用、事業を続けるための費用である。

●利益は条件であり、かつまた、制約でもある。

●適切な利益以上に資源を投入し、リスクを負う経営をしてはいけない。

現在のVUCA(Volatility=変動性、Uncertainty=不確実性、Complexity=複雑性、Ambiguity=曖昧性)の時代、これらを意識した適切なマネジメントがますます重要になっている。

環境の変化

①向かうべき方向性

財務部門に関係する一つの転換点は、2014年である。日本経済再生本部から、日本の「稼ぐ力収益力」の強化を目的にした『日本再興戦略』(改訂2014)が公表され、その後、経済産業省のプロジェクト、「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~(伊藤レポート)」(2014年8月)が実施された。

伊藤レポートでは、日本企業の資本効率、収益性の低さを指摘し、「資本コスト(CAPM)を上回るROEを」と明記し、ROEを欧米企業の15%前後に対し、『最低限』8%とした。

同じ時期に、持ち合い解消、内外の機関投資家比率向上により、機関投資家の責任、企業との対話の重要性を意識した日本版スチュワードシップ・コード(2014年2月)が策定された。その後、東証の「コーポレートガバナンス・コード~会社の持続的な成長と中長期的な企業価値の向上のために~」(2015年)へと展開されている。2016年6月に閣議決定された「日本再興戦略2016」では、コーポレートガバナンスを巡る議論は「形式」から「実質」へシフト、としている。

会計処理自体も、グローバルでの国際会計基準による標準化が加速している。IFRS では、資産による将来のキャッシュフロー創出を重要視している。PLだけでなく、BSをベースに資本効率を検証し、企業価値を最大化する経営が期待されている。

②日本的経営の影響

日本企業は、なぜ資本効率、収益性が低いのか。

歴史的背景として、メインバンク制、株式持ち合いなど日本的経営が影響している。メインバンク制において、メインバンクである銀行は、自社視点から倒産リスク、融資資金の回収不能リスクを主な評価軸とし、そのリスクが低いと判断した場合、最低限の関与にとどめ、経営を任せてきた。

メインバンク制、株式持ち合い下においては、経営におけるガバナンスは強くなかった。この時代の主な経営指標は、売上拡大、シェア拡大であった。

③本質的な課題

資本効率と収益性が低いことは、わが国においてどのような課題であるか。わが国の株式市場と個別企業の二つの視点で課題がある。

株式市場の視点では、機関投資家から日本市場のパフォーマンスは低いと判断され、成長産業、ベンチャー企業、成長投資などの必要なリスクマネーが流入しづらく、市場全体として株価が低迷する。

個別企業の視点では、企業の競争力は低下し、業績が低迷する。

④課題解決の方向性

日本市場、日本企業が成長するためには、企業の資本効率、収益性が向上すること、機関投資家からのリスクマネーが流入すること、の二つが循環サイクルとして回ることが必要である。

企業は、従来のメインバンク制、株式持ち合いを前提にした経営の仕組みから、リスクマネーを利活用できる経営の状態、仕組みへと進化する。

現在、日本市場の魅力度を高めるべく、市場、個別企業の健全性、透明性の面からの「ガバナンスの向上」、個別企業の「資本効率、収益性をベースにした企業価値向上」に関し、最適化が進んでいる。

経営の実態

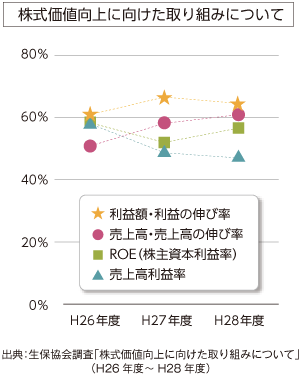

生保協会の「株式価値向上に向けた取り組みについて」調査によると、経営目標として重視している具体的指標(平成28年度調査)は、上位から①利益額・利益の伸び率(64.3%)、②売上高・売上高の伸び率(60.8%)、③ROE(株主資本利益率)(56.9%)、④売上高利益率(47.9%)となっている。この四つの指標は、直近3年間でも上位を占めている。

企業が重視している指標として「ROE」は増加しているものの、依然「利益額・利益の伸び率」「売上高・売上高の伸び率」がより上位に位置している。ROE目標値の設定・公表状況において、目標値を設定し、公表している割合は、49.1%である。企業と資本効率を重視する機関投資家との意識の差は大きい。

考慮すべき項目

市場の大きな流れはあるものの、経営としては、現時点の市場がまだ過渡期であることも意識することが重要である。具体的に意識すべきことは、外的要因としての市場、機関投資家の成熟度の把握と、内的要因としてのROE向上に向けた活動の一貫性、の二つである。

市場、機関投資家の成熟度があるべきレベルに達していない場合、適切な評価に至らず、企業活動が「一般化」し、自社の強み、特徴を損なうリスクがある。この状況下では、まだ間接金融の方が真剣に考えてくれる。

株主資本利益率であるROEは、売上高当期純利益率(収益性)、総資産回転率(効率性)、財務レバレッジ(安全性)の積で表現される。財務レバレッジと連動していないROE向上策は、短期業績を追求する経営になりがちである。長期視点での経営を目指すROE経営とは、逆行するリスクがある。

財務部門

①組織特性

財務部門の組織特性は、①人財特性、②情報特性、③外部環境からの要請、④企業経営のあるべき姿との親和性、の四つである。

人財特性の面では、経理、財務、税務に精通するプロフェッショナル集団である。

情報特性の面では、経営の意思決定に関わる大量の重要な情報が集まる組織である。

外部環境からの要請の面では、現在期待されている資本コスト、資本効率、収益性を軸とした経営において主導的な立場を担う組織である。

企業経営のあるべき姿との親和性の面では、企業価値視点から内外に向けた戦略を主導的に取り得る組織である。

②組織設計

■ 従来

従来からの財務部門の組織設計の背景として意識すべき事業環境は、二つである。

一つは、経営が売上拡大、シェア向上を目標としていたことである。もう一つが、事業自体のライフサイクルが長期スパンを前提としていることである。結果的に、環境の変化が現場部門の事業視点での意思決定で担える許容範囲内であり、ビジネスモデル、業務の仕組みを抜本的に見直す必要がなかったことである。

この背景において、財務部門は、経営視点から意思決定の前面に出ることはなく、現場部門の意思決定の後面において既存事業の実態を財務視点から適切な指標を設定し、把握、評価を行ってきた。

■ 環境変化

財務部門の組織を最適化すべく環境の変化は、三つある。

一つは、経営の指標が、売上、シェアでなく、今まで以上に資本効率、収益性を意識する必要が出てきたことである。次に、事業が短命化したことで、既存のビジネスモデルの強化だけでなく、ビジネスモデルの革新も意識する必要が出てきたことである。最後に、株主や機関投資家との対話を密にすべく事業の概要、実態、リスクをベースにしたコミュニケーションが必要であることである。

■ 今後

事業環境の変化は、経営を個別事業活動の視点から、資本市場との関係性における財務の意思決定と事業活動との関係性における投資の意思決定を意識した、いわゆるコーポレートファイナンス視点へと変化させた。

伝統的な財務、経理機能から、企業価値向上視点で、戦略的なファイナンスを武器に事業を確立、評価する組織、外部とのコミュニケーションを支援すべく、事業の現状、魅力、リスクなど、事業実態を説明する情報開示を担う組織として設計する。

外部に事業の実態を説明する組織であるためには、企業内においてもCEOを補佐する事業を管理、監督する組織でもある。

③今後の組織実現に向けた課題

組織実現に向けた課題は、人財面、風土面、業務面の三つがある。

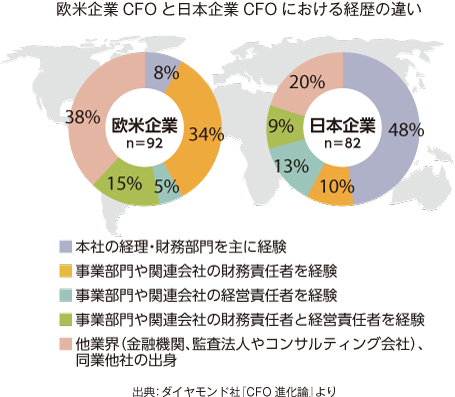

人財面では、経営視点から事業実態を客観的に捉え、評価できる人財の確保である。財務部門の長であるCFOの出身組織を比較すると、日本企業CFOは財務部門から昇進した人が約半数であるのに対し、欧米企業のCFOは事業部門や関連会社での経験者が半数以上である。計数管理の延長でなく、事業視点から人財を確保、登用することが重要である。

風土面では、計数管理を担う静的組織から、事業視点から企業価値向上を担う動的組織へ進化すべく、財務部門および関連部門の認識、風土を進化させることである。財務部門だけでなく、全社認識にも影響するため、組織の分業設計、職務分掌などの最適化と連携することが重要である。

業務面では、企業価値向上、外部とのコミュニケーションを意識した情報の収集、分析体系を確立することである。情報設計は外部向けだけでなく、内部で利活用すべく、経営指標、意思決定基準など含め、業務を最適化することが重要である。

さらなる進化に向けて

技術の進化により、業務も従来からの伝統的な業務から進化する。財務、経理部門の業務も例外ではなく、特にルーチンワークはITで代替されていく。この流れの中で、財務部門は、金流に関わる部門として、コーポレートファイナンス視点から事業を捉え、市場関係者とコミュニケーションする役割が期待されている。

経営としては、市場や機関投資家の成熟度を確認しながら、財務部門の機能を「計数管理組織」から「企業価値向上責任組織」へと進化すべきである。

この流れを鑑みると、今後、適切なタイミングで経営企画部門と財務部門を融合した新たな組織の創出を検討すべきかもしれない。